어떠한 업무이던

고객님의 눈높이에 맞추어서

자문하고 상담해드립니다

Topic별 세무재산관련세금지방세

Topic별 세무재산관련세금지방세 무상취득 취득세 과세표준 시가인정액 제도

작성일 : 2023. 01. 03.

작성자 : 김대원 세무사

1. 취지

공평과세 실현 및 실질가치 반영 강화, 국세와의 정합성을 위해 부동산 증여취득 시 시가 수준으로 과세하도록 무상취득의 취득세 과세표준이 시가인정액 기준으로 개정되었다.

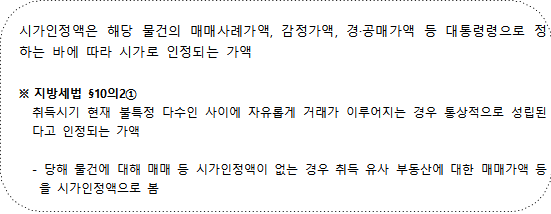

2. 시가인정액

(1) 정의

(2) 적용

무상취득의 과세표준은 원칙적으로 시가인정액을 적용하되, 시가인정액을 산정하기 어려운 경우 시가표준액을 적용. 단 예외적으로 무상취득의 경우라도 상속취득은 시가표준액을 과표로 하고, 시가표준액 1억원 이하인 부동산 등은 시가인정액과 시가표준액 중 납세자가 선택하는 가액을 과세표준으로 함.(지방세법 §10-2②1호 및 2호, 지방세법 시행령 §14-2)

3. 평가기간

(1) 평가기간 적용

① 매매 등 시가인정액으로 적용하기 위해서는 평가대상 부동산의 취득일을 기준으로 정해진 “평가기간” 이내에 해당하여야 한다.

② 평가기간은 원칙적으로 취득일 전 6개월부터 취득일 후 3개월이며, 예외적으로 취득일 전 2년부터 취득 신고납부기한의 만료일부터 6개월 기간의 가액 중 심의를 거쳐 적용 가능.

○ 평가기간 판정기준일

|

가액유형 |

판단기준일 |

|

매매사례가 |

매매계약일 |

|

감정가액 |

가격산정 기준일과 감정가액 평가서 작성일 *기준일과 작성일 모두 평가기간 내(소급감정 차단 취지) |

|

경공매가액 |

경매가액 또는 공매가액 결정일 |

(2) 원칙적 평가기간

① 당해자산의 매매 등 시가인정액의 평가기간은 취득일(평가기준일) 이전 6개월부터 이후 3개월

② 유사 부동산의 매매 등 시가인정액의 평가기간은 취득일(평가기준일) 이전 6개월부터 신고일

③ 취득세와 증여세의 평가기간이 원칙적으로 동일하나, 평가기준일이 취득세의 경우 취득일(증여계약일), 증여세의 경우 증여 등기접수일로 규정하고 있음

(3) 확장된 평가기간

① 매매 등 시가인정액의 평가기간은 지방세 심의위원회의 심의를 거친 경우 취득일 전 2년부터 취득 신고납부기한의 만료일부터 6개월 이내의 기간까지로 확장 가능 (지방세법 시행령§14②)

→ 증여 취득세 신고기한이 취득일의 말일로부터 3개월이므로 취득일의 말일로부터 9개월까지 확장 가능하다는 의미

② 유사 부동산의 매매 등 시가인정액의 평가기간은 심의를 거친 경우 취득일 전 2년부터 신고일까지로 확장 가능

4. 시가인정액의 적용

(1) 적용순서

① 평가기간 내(원칙) - 매매 등 시가인정액 중 취득일에 가까운 가액.

※ 시가인정액이 둘 이상인 경우 취득일 전후 가장 가까운 날의 가액을 적용.

※ 가장 가까운 날에 해당하는 시가인정액이 둘 이상인 경우 그 평균액을 적용

※ 취득일 기준 유사부동산 매매 등 시가인정액이 있더라도 해당 재산의 매매 등 시가인정액 우선

② 확장된 평가기간 내 - 심의위원회에서 심의·의결된 가액

(2) 자본적지출액: 매매계약일 등부터 취득일까지 해당 부동산에 자본적지출액*이 있는 경우 매매 등 시가인정액 등에 더할 수 있다.

(지방세법시행령§14⑦

*자본적지출액은 소득세법시행령 준용

4. 시가인정액 적용방법

(1) 매매사례가액: 취득한 부동산 등에 대해 매매사실이 있는 경우에는 그 거래가액을 시가인정액으로 봄. 단, 소득세법 또는 법인세법에 따른 특수관계인간의 거래로 취득에 대한 조세부담을 부당하게 감소시키는 경우는 제외(차액이 3억원 또는 5% 이상, 지방세법시행령§10조의3② 및 §18의2)

(2) 감정가액: 납세자가 둘 이상의 감정기관에 감정을 의뢰하고 감정가액을 과세표준으로 신고하는 경우 그 감정가액의 평균액을 시가인정액으로 봄. 단 취득물건의 시가표준액 10억원 이하인 경우 및 법인의 합병분할 등 조직변경으로 취득하는 경우 하나의 감정기관이 평가한 감정가액을 시가인정액으로 봄.

(3) 공매·경매가액: 취득한 부동산 등의 경매 또는 공매사실이 있는 경우 그 경매가액 또는 공매가액을 시가인정액으로 봄.(지방세법시행령§14①3호)

5. 유사부동산의 매매등 시가인정액

(1) 개요: 취득한 부동산등의 면적, 위치 및 용도와 시가표준액이 동일하거나 유사하다고 인정되는 다른 부동산에 대한 시가인정액이 있는 경우 해당 가액을 시가인정액으로 본다. (당해 물건에 대항 시가인정액이 우선)

(2) 유사 부동산의 범위

① 공동주택의 경우: 평가대상 주택과 동일한 공동주택단지로 평가대상 주택과 주거전용면적의 차이 5% 및 공동주택가격의 차이 5% 이내의 조건을 모두 충족. (둘 이상인 경우 공동주택가격 차이가 가장 작은 주택)

② 공동주택가격이 없는 공동주택 및 그 외의 재산: 평가대상 재산과 면적, 위치, 용도 및 시가표준액이 동일하거나 유사한 다른 재산

6. 무상취득 과세표준 적용 요령

(1) 시가인정액 확인방법: 현재 지방세통합정보시스템에서 담당 공무원 조회 가능(방문하여 확인)하며, 1월 25일 이후 위택스 업데이트로 시가인정액 검색가능하도록 개편될 예정.

(2) 과소신고 가산세: 당초 신고기한 내에 시가인정액으로 신고납부한 후 과세권자가 경정하여 직권 부과하기 전에 다른 시가인정액으로 수정신고하는 경우 과소신고가산세 제외

7. 취득세 과세표준 관련 주요 개정

|

현행 |

개정 |

|

과세표준 원칙: 취득당시의 가액 |

과세표준 원칙: 취득당시의 가액 |

|

취득당시의 가액 - 납세자가 신고한 가액 다만, 개인이 시가표준액보다 적게 신고한 경우 시가표준액

※무상취득의 경우 시가표준액 |

무상취득(상속·증여·기부) -원칙:시가인정액 -예외:시가표준액 -부담부증여:채무외(무상취득)+채무액(유상취득) |

|

유상취득 개인, 법인 모두 사실상의 취득가격 |

|

|

원시취득 -원칙: 신고한 가액 -예외: 시가표준액 |

원시취득 -원칙: 사실상의 취득가격 -예외: 시가표준액 |

|

상향입법 신설규정 (종전에도 시행령 등에 규정) |

과세표준 특례에 따른 취득 ① 차량·건설기계 취득 1) 유상: 사실상의 취득가격 2) 무상: 시가표준액 ② 법인 합병분할, 대물변제·교환·양도담보 등 취득 1) 원칙: 시가인정액 2) 예외: 시가표준액 |

|

개수·지목변경·구조변경 -원칙: 증가한 가액 -예외: 시가표준액 |

간주취득 ① 개수·지목변경·구조변경 1) 원칙: 사실상의 취득가격 2) 예외: 시가표준액 ② 과점주주 -원칙: 원가 |

|

과점주주 간주취득 -원칙: 원가(장부가액×지분율) |

|

|

사실상 취득가격 인정대상 -국가, 지자체로부터 취득 -외국으로부터 수입 -판결문, 법인장부 입증가격 -공매취득 |

조문 삭제 |

|

개인 건축·대수선 과표 -법인 장부상 90% 입증 시 인정 |

|

|

사실상 취득가격 단서 -실거래 및 국세조사가액 통보, 신고가액보다 높은 경우 추징, 적은 경우에는 환급 적용하지 않음 |

| 이전글 | 주민세 사업소분 | ||||

|---|---|---|---|---|---|

| 다음글 | 신탁수수료 취득세 과세표준 포함 여부 | ||||